不動産投資でできる節税方法!4種類の税金ごとに仕組みを解説

不動産投資をおこなっている人のなかには「税金が高い」と感じている人は少なくないはずです。不動産投資で所得税を節税したいのであれば、「減価償却費」と「損益通算」に注目してください。このふたつを組み合わせることで最大の節税効果につながります。

今回は不動産投資に関連する4つの税金「所得税(住民税)」「相続税」「贈与税」そして「法人税」について、それぞれの節税対策方法を解説します。

できるだけ不動産投資で利益を得たい人は、ぜひ参考にしてください。

不動産投資で節税できる税金その1:所得税・住民税

所得税とは、個人の所得に対してかかる税金で、1年間のすべての所得から所得控除を差し引いた残り(課税所得)に課される税金を指します。

住民税は地方税のひとつで、都道府県と市区町村から課される税金です。所得額に応じて税額が決定します。

サラリーマンとして給与収入を得ている人の所得税は、毎月の給与やボーナスから源泉徴収として天引きされ、その年の最後に年末調整をおこない精算します。

住民税は前年の給与所得に対して課税され、その年の6月から翌年の5月にかけて給与から天引きされます。

不動産投資で得た収入に対する所得税および住民税は、各自でおこなう確定申告で決定した金額を納税します(還付されることも)。

なお所得税と住民税を節税するためには確定申告をおこなう必要がります。

節税の仕組み

不動産投資で所得税が節税できる仕組みには「減価償却費」と「損益通算」が深く関係します。

減価償却とは、建物や建物設備に投資した費用を法定耐用年数で分割したものを一定期間、毎年「減価償却費」として経費計上する会計手続きです。

減価償却費は実際の出費はないにも関わらず経費計上できます。すると、キャッシュフローは黒字でも会計上は経費が増えることで利益が減り、課税対象となる所得額が減少し、結果として節税につながるのです。

しかし節税ポイントはそれだけではありません。

サラリーマンで会社から給与をもらっている場合、確定申告をおこない、給与所得と不動産所得を合算して課税所得を算出します。そのとき不動産所得が赤字(マイナス)だった場合、給与所得から不動産所得のマイナス分を差し引きする「損益通算」することで所得を圧縮させることができます。

ここでのポイントは、実際にはお金の支払いをしていない減価償却費を経費計上することで、会計上の赤字をつくり損益通算することにあります。その結果、手持ちのお金を減らすことなく所得税を減らすことができるため節税につながるのです。

なお、減価償却できるのは建物と建物設備に関してのみで、土地は含まれないため注意しましょう。

法定耐用年数とは?

建物や設備の減価償却期間を決めるのが「法定耐用年数」です。単に「耐用年数」と呼ばれることもあります。法廷耐用年数は建物や設備など固定資産の「資産価値の寿命」として法的に定められた期間を指します。

たとえば建物の法定耐用年数は、構造体によって以下のように決められています。

【建物の法定耐用年数】

・軽量鉄骨造:19年

・木造:22年

・鉄骨造:34年

・鉄筋コンクリート造:47年

法定耐用年数はあくまで「資産としての価値」を定めたものあり、期間を過ぎたからといって使用不能になるわけではありません。築50年のアパートやマンションでも立派に稼働している物件はたくさんあります。

また「耐久年数」と混同されがちですが、こちらはメーカーなどが独自に判断した「これくらいの期間は問題なく使用できる」と公表しているものです。法定耐用年数とはまったくの別物なので間違わないようにしましょう。

なお、上記の建物の法定耐用年数は新築の場合です。中古物件の法定耐用年数は次のように計算して算出します。

・法定耐用年数が残っている建物:(法定耐用年数-経過年数)+経過年数×20%

・築年数が法定耐用年数を超えてしまった建物:法定耐用年数×20%

確定申告について

確定申告とは、1年間の所得にかかる税金を計算し、納税額を報告する手続きのことです。1月1日~12月31日分の所得を、翌年の2月16日から3月15日までの間に税務署に確定申告書や決算書類などの必要書類を提出して、納税または還付等を受けることにより税金の過不足の清算をおこないます。

家賃収入がある人で不動産所得が20万円を超える場合は、確定申告をしなければなりません。なお不動産所得とは、不動産投資で得た収入から必要経費を差し引いた額を指します。

不動産所得 = 家賃収入などの不動産収入 - 必要経費

不動産所得が20万円以下の場合、確定申告は不要です。

ただし給与収入が2,000万円を超える場合や、ほかの副業による所得(雑所得など)との合計が年間20万円を超える場合など、所定の要件に該当する人は確定申告が必要になるので注意してください。

また前述のように、不動産所得が赤字だった場合は損益通算することで税金の」還付を受けられる可能性があるので、かならず確定申告をおこないましょう。

なお申告が必要なのにもかかわらず、確定申告をしなかった場合は、無申告加算税や延滞税などペナルティが課される場合があります。確定申告はきちんとおこないましょう。

確定申告について詳しくはこちら!>>家賃収入の確定申告はするべき!やり方や経費にできるものを解説

確定申告で経費計上できる費用

節税するためにも、経費はもれなく計上しましょう。経費が多ければ多いほど総所得が減り、結果的に課税所得も減るので所得税が少なくなります。そのためにも、経費として計上できる費用をしっかりと把握しておきましょう。

不動産投資で経費にできるおもな費用は以下になります。

・各種保険料:火災保険や地震保険など

・修繕費:設備の修理、原状回復にかかった費用など

・管理委託費:管理を外部に委託している場合

・広告宣伝費:入居者募集などにかかる費用

・交通費:不動産投資に関する打ち合わせや物件の下見など移動にかかった費用

・通信費:不動産投資に関する電話やインターネット代など

・新聞図書費:不動産投資に関する情報収集に使用した新聞や書籍の購入代金

・接待交際費:不動産投資に関する打ち合わせで支払った飲食費など

・消耗品費:デジカメ・プリンターなどの購入費

・報酬:税理士や司法書士、弁護士に支払う報酬費用

・税金:固定資産税や都市計画税、登録免許税など

・借入金の支払利息:不動産取得時に組んだローンの利息(元本は除く)

・減価償却費

不動産投資の経費について詳しくはこちら!>>不動産投資で経費はどこまで認められる?正しく計上して節税を!

不動産投資で節税できる税金その2:相続税

相続税は、個人が被相続人(亡くなった人)から相続などによって取得した財産に課される税金です。

ここでは、不動産投資が相続税の節税になる仕組みについて解説します。

節税の仕組み

不動産投資が相続税の節税につながる大きな理由は、不動産が実勢価格(時価)よりも低く評価されるためです。

たとえば、現金1億円を相続した場合、評価額は額面通り1億円そのままです。

しかし1億円で購入した不動産を相続する場合は、土地は路線価から、建物は固定資産税評価額から不動産価額が評価されます。(一般的に土地は8割程度、建物は7割程度の評価になることが多いです)

これによって、1億円の不動産の相続税評価額は土地のみでも8,000万円程度まで下がります。

また相続する不動産に賃貸用の建物がある場合、「貸家建付地」や「小規模宅地」など、特例の要件をすべて満たせば、額面の6割程度まで評価額が下がる可能性もありうるのです。

相続税評価額が低くなればなるほど相続税率も小さくなるため、結果として相続税の節税につながります。

不動産投資で節税できる税金その3:贈与税

贈与税は、財産(現金や土地など)を他者から無償でもらった際、受け取った側に課される税金です。

なお贈与税には110万円の基礎控除が設けられているため、年間合計110万円までの財産を受け取った場合は贈与税がかかりません。

贈与税は、以下の計算式で算出できます。

贈与税 =( 受け取った財産額 - 110万円 )× 税率 - 控除額

節税の仕組み

贈与税の計算には、相続税率を決める際にも用いた「相続税評価額」が使用されます。また不動産の評価も相続税と同様、土地は路線価から、建物は固定資産税評価額から不動産価額が評価されます。

そのため現金で贈与を受けるより、不動産として受け取ったほうが贈与税は少なくなります。

ただし不動産の贈与には、登録免許税や不動産取得税が課されます。贈与財産に対し5%ほどの税金がかかることを留意しておきましょう。

不動産投資で節税できる税金その4:法人税

不動産投資の規模が大きくなり不動産所得が大きくなった場合、個人事業主から法人に切り替えるタイミングを考える人も多いでしょう。

実は所得額によっては、法人化することで節税につながる場合があるのです。

ここでは法人の節税について解説します。

節税の仕組み

法人化することで節税できる仕組みは、課税対象額と税率が関係します。

個人で不動産投資をおこなう場合、所得税+住民税(10%)の最大税率は55%ですが、法人税の最大税率は23.2%です。(実際は地方法人税、法人住民税、事業税、地方法人特別税など、法人の所得に関するさまざまな税金が加わるので、実効税率はこれよりも高くなります)

そのため一定の所得を得られるようになった時点で法人化することで、所得税よりも法人税のほうが安くなります。

サラリーマンで給与所得が900万円を超えかつ不動産所得が黒字のとき、税率を比較すると以下のようになるため、法人化することで納税額をおさえられます。

・所得税+住民税 = 43% > 法人税 = 23.2%

【個人の所得税率】

参考:国税庁 『No.2260 所得税の税率』

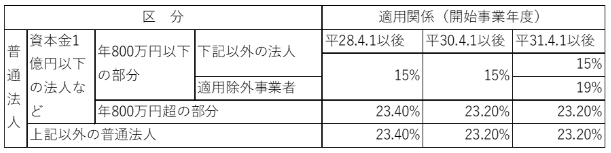

【法人税の税率】[令和3年4月1日現在法令等]

参考:国税庁『No.5759 法人税の税率』

なお法人化することで、相続税や贈与税にもメリットがあります。法人が不動産を贈与(または相続)する場合は役員報酬として渡すことができるようになります。

ただし法人化するためには設立費用(株式会社で25~30万円程度、合同会社で10~15万円程度)かかります。また設立してからも従業員の社会保険料の負担や法人住民税などの費用が発生するため注意が必要です。

節税だけが目的な不動産投資はNG

ここまで不動産投資の節税について解説してきましたが、本来の不動産投資の目的を見失ってはいけません。

不動産投資は、あくまでも家賃収入を得ることや資産形成を目的とする投資方法のひとつであり、節税は不動産投資で利益を出すための副産物でしかありません。

不動産投資で節税の効果が得られるのは、きちんとキャッシュフローを出せる物件であって、単なる赤字物件ではありません。節税効果があるのは事実ですが、くれぐれも節税目的の不動産投資はおこなわないようにしましょう。

まとめ

不動産投資の節税について税金の種類ごとに解説しました。

節税することで利益を最大限得ることができますが、節税目的の不動産投資にならないよう注意が必要です。

不動産投資は、あくまでも収益を得ながら資産を形成することが目的です。健全な不動産投資をおこないながら、できるかぎりの節税をおこなうことで、成功する不動産投資につながります。