収益性の高い物件を見極める。不動産投資の成否を分ける利回りの本質

表面利回りだけでは見抜けない“落とし穴”.png)

.png)

「利回り8%超の優良物件あります」 こんな広告を見て、チャンスだと思ったことはありませんか?

でも、利回りの数字だけを鵜呑みにして投資判断をすると、思わぬ落とし穴にはまることもあります。

不動産投資において「利回り」はとても重要な指標ですが、見た目の数字が高ければ良いというものではありません。その裏には空室リスクや修繕費など、見逃せない要素が隠れています。

この記事では、「利回り」の見方を正しく理解し、本当に収益性の高い物件を選ぶための具体的なポイントを、できるだけわかりやすく解説します。

不動産投資における「利回り」の基本を押さえる

表面利回りと実質利回りの違い

-

表面利回り(グロス利回り):年間の家賃収入を物件価格で割って100をかけたもの。

例)年間家賃120万円、物件価格1,500万円 → 表面利回り8%

-

実質利回り(ネット利回り):家賃収入から管理費や修繕費などの費用を引き、さらに購入時の諸経費も考慮して計算。

例)上記の物件で運営費20万円、諸経費100万円 → 実質利回り約6.7%

実質利回りは「実際にどれだけ儲かるか」を示す指標です。投資判断の際にはこちらを重視するようにしましょう。

利回りが高くても収益性が低い物件の特徴

空室リスクが高いエリア

地方や人口が減少しているエリアでは、家賃が安定しなかったり、空室が長引くリスクがあります。見かけの利回りが高くても、実際には入居者がつかず収入が下がってしまうことも。

築年数が古く修繕リスクが高い

古い物件は一見安くて利回りが高そうに見えますが、設備の修繕や外壁補修など思わぬコストがかかることもあります。これが利益を圧迫する要因になります。

収益性の高い物件の共通点

1. 入居者のニーズがある立地

- 駅から近い(徒歩10分圏内)

- 学校、病院、スーパーなどが近くにある

- 単身者・ファミリーなどターゲット層に合った地域

2. 家賃と物件価格のバランスが適正

利回りは「収入÷コスト」で決まります。家賃が高すぎると借り手がつきにくく、低すぎても利益が出ません。地域の相場と照らし合わせて、妥当な家賃設定かを確認しましょう。

3. 管理体制がしっかりしている

- 清掃や修繕対応がスムーズ

- 空室対策として広告や内装リフォームを行っている

- オーナーと密に連携できる管理会社

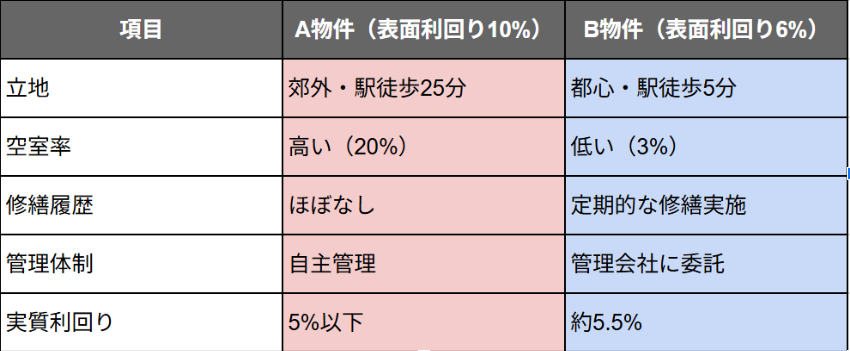

ケーススタディ:A物件 vs B物件

表面利回りではA物件が魅力的に見えますが、実際の管理や空室リスクを加味すると、B物件の方が安定した収益が期待できます。

キャッシュフローをチェックしよう

キャッシュフローとは?

実際に手元に残る「お金の流れ」を意味します。

計算式は以下の通り:

キャッシュフロー = 家賃収入 − ローン返済 − 諸経費

黒字であれば安定した運用が可能ですが、毎月の返済が重いと赤字になることも。

例

- ・A物件:利回り6%、ローン返済が少額の場合 → 年間を通しを通して黒字

- ・B物件:利回り8%、ローン返済が多額の場合 → 家賃が少し下がると赤字に

収益性だけでなく、「無理のない返済計画」も重要なチェックポイントです。

イールドギャップを意識する

「イールドギャップ」とは、不動産投資の利回り(=表面利回り)と、長期金利との差を指す指標です。不動産投資の収益性を評価するために使われ、次のように算出されます

物件の利回り − 借入金利 = イールドギャップ

この差が大きいほど、投資効率は高くなります。

目安と注意点

- ・2%以上あると収益性が見込める

- ・1%を下回ると、金利が少し上がっただけで収益が吹き飛ぶ可能性も

投資前に、金融機関の金利と合わせて確認するようにしましょう。

将来の資産価値と出口戦略

資産価値が保たれやすい条件

- ・駅近・人気エリア

- ・地価が安定している地域

- ・建物の構造や管理状況が良好

出口戦略とは?

投資の最終的な「出口(売却など)」をどう設計するかという視点です。

- ・長期間保有して家賃収入を得る

- ・価値が上がったタイミングで売却する

- ・リノベーション後に高値で売る

収益性の高い物件は、将来の選択肢も豊富です。

金融機関の評価と融資戦略

金融機関が好む条件

- ・駅から近く、浸水リスクが少ない場所

- ・耐震性の高い構造(RC造など)

- ・管理が行き届いている

- ・築年数20年以内(目安)

融資を有利に進めるために

- ・法人名義での借入や節税効果の検討

- ・金利交渉や団体信用生命保険の活用

- ・長期固定金利で金利上昇リスクに備える

まとめ:高利回り=高収益とは限らない

不動産投資で失敗しないためには、「数字の裏側を見る力」が欠かせません。

本当に収益性の高い物件は、

- ・実質利回りが安定している

- ・入居ニーズが高いエリアにある

- ・管理や修繕がしっかりしている

- ・融資条件や将来性も考慮されている

といった複数の要素をバランスよく備えています。

投資判断のチェックポイント:

- ・表面ではなく「実質利回り」と「キャッシュフロー」に注目

- ・イールドギャップは2%以上を目安に

- ・空室・修繕などのリスクを冷静に見積もる

- ・売却・保有などの出口戦略も視野に入れる

「利回りの数字」だけに惑わされず、本質を見抜いてこそ、不動産投資は成功への道を切り開きます。