不動産投資で法人化するメリットを個人事業主と比較して解説!

不動産投資の所得が増えると、視野に入ってくるのが「法人化」です。税制面で大きなメリットがある法人化ですが、なかには法人化しないほうよいケースもあるため慎重に判断する必要があります。

今回は、不動産投資の法人化のメリットを個人と比べながら解説します。また法人化する際のチェックポイントと法人化の流れもあわせて参考にしてください。

不動産投資の法人化とは

不動産投資の法人化とは、個人の不動産投資家が代表となる株式会社などの資産管理会社を設立して、法人として不動産投資をおこなうことを意味します。

個人投資家が法人化する一般的な流れは以下のようになります

1:投資家は法人の代表として資本金を支出して法人を設立する

2:個人投資家が所有する収益物件を法人が購入し名義変更をおこなう

3:事業として運営する

なお法人化したした場合、個人投資家は法人から役員報酬という形で収入を受け取ることになります。

個人事業主と法人の違い

個人事業主と法人の最大の違いは課される税負担の種類が異なる点です。所得に応じて、個人事業主には「所得税」が、法人には「法人税」がそれぞれかけられます。

また、個人事業主が開業する際は税務署に必要書類を提出するのみで費用も発生しません。

一方、法人の場合は会社の登記手続きが必要となるため手間と時間がかかります。加えて設立にかかわる費用も発生します。

では、「法人化する手続きが面倒だから、ずっと個人事業主でいいか」というとそうでもありません。法人化することで個人事業主にはないメリットもたくさん受けられるようになるのです。

そのためには、法人化した場合のメリットとデメリットをよく比較したうえで、法人化に適したタイミングを見計らう必要があります。

不動産投資で法人化した際のメリット

個人事業主と比較して、法人化することで以下のメリットが得られます。

・損失の繰り越し期間が長くなる

・減価償却が任意でできる

・節税につながる

・相続税対策につながる

それぞれについて解説します。

損失の繰り越し期間が長くなる

損失の繰り越しとは、その年度で損益通算しても赤字になる場合、翌年以降にその損失を繰り越し、損失を翌年以降の利益と相殺できる制度です。損失分を利益が多く出た年度に計上することで利益の圧縮につながり納税額を減らすことができます。

個人事業主の場合、白色申告者の場合は損失を繰り越すことはできません。青色申告をおこなっている場合は損失の繰り越し期間は最大で3年間ですが、法人の場合は最大10年間の繰り越しが可能です。

損益通算について詳しくはこちら!>>不動産投資の損益通算で節税しよう!計算例や注意ポイントを解説

減価償却が任意でできる

減価償却とは、不動産(土地以外の建物や設備など)の取得費用を数年間に分割して経費計上する会計処理です。

個人の場合、耐用年数に従って毎年一定額を減価償却費として計上しなくてはなりません。

一方、法人の場合は減価償却をする場合に差し引く金額を自由に設定できます。たとえば、大きな利益が出たときは減価償却費も多く経費計上し、利益が少ないときは減価償却費を計上しないというように利益幅の調整ができるのです。

減価償却について詳しくはこちら!>>不動産投資の減価償却についてわかりやすく解説!節税ポイントも

節税につながる

所得がある一定の額を超えた場合、個人事業主にかかる「所得税」を納税するよりも、法人としての「法人税」のほうが安くなります。

法人税は、資本金等によって税率が異なりますが、最大税率は23.2%です。所得税の場合、課税所得が900万円以上になると所得税率が33%となるため、このタイミングで法人化することで節税につながるというメリットが生まれます。

相続税対策につながる

個人事業主が亡くなった場合、その人が所有していた不動産は相続人が引き継ぎます。その際、相続した不動産の評価額に応じた相続税を相続人が支払います。

一方で、法人が所有する不動産は、代表者が亡くなっても代表者が変更されるだけで不動産の所有は法人のままです。相続していないので相続税は発生せず、結果的に相続税の節税につながります。

不動産投資で法人化する際のチェックポイント

節税効果や会計上のメリットが得られる法人化ですが、会社を設立する際は注意すべき点があります。「やっぱり法人化しないほうがよかった」とならないためにも、以下のポイントをしっかりチェックしたうえで法人化を検討しましょう。

法人化の手続きには手間と費用がかかる

個人事業主として開業する場合は、税務署に開業届を提出するだけで済み、特に費用もかかりません。

しかし法人化するためには、提出する書類を準備する必要があるため、手間や時間がかかります。また印鑑の制作費用のほか、印紙税、登録免許税、不動産所得税などの登記費用も発生します。

不動産登記申請の代行を司法書士などに頼むことも可能です。その場合は30万円程度の報酬が必要ですが、個人でおこなう手間や時間を軽減できます。

なお個人で不動産投資をおこなっている場合、収益物件を購入した時点で登記費用などは1度支払っていますが、法人化するにあたってこれらの費用は再度支払が必要になるため注意しましょう。

法人の維持費用がかかる

個人事業主に比べて法人の税務処理・会計処理は複雑です。そのため法人化したあとは、税務・会計処理を税理士に、法律関係は弁護士にというように専門家に頼ることが多くなります。こういった専門家に支払う報酬が増えるケースも少なくありません。

顧問契約を結べば費用が発生しますが高額な場合も多いです。目安額は年額で50万円~70万円程度です。

なお必要になる費用は専門家への報酬だけではありません。法人化したことで従業員の社会保険料の負担や法人住民税などの費用が発生することを覚えておきましょう。

長期保有物件の売却時にかかる税率が高くなる

個人で不動産を売却したときに利益が出れば、譲渡所得税が発生します。譲渡所得税は、所有期間が5年以内の場合を短期譲渡所得、5年超を長期譲渡所得となり税率が異なります。(どちらも不動産を売却した年の1月1日時点)

税率は、短期譲渡所得が約39%、長期譲渡所得は約20%(2037年までは別途復興特別所得税が所得税額に対して2.1%かかります)と約2倍です。

しかし法人には不動産の所有期間による税率の区別はなく、30%前後の税率となります。個人で取得した所有期間5年を超えた物件であっても、法人化したのちに売却した場合は法人税率が適用されるため、多くの譲渡所得税が課税されるため注意が必要です。

もし所有期間5年以上の売却予定物件を持っている場合、法人化する前に売却することで譲渡所得税の節税につながるでしょう。

赤字の場合でも法人住民税の支払いが必要

個人で不動産投資をおこなっている場合、課税所得(不動産所得と給与所得など、ほかの所得を合算した所得)が一定額以下であれば住民税は課税されません。

しかし法人所得が赤字の場合でも法人住民税として毎年、最低額の7万円は支払わねばなりません。

不動産投資で法人化するのに適したタイミングは?

法人化はいつでもできますが、やはり法人化の恩恵をより多く受けられるタイミングが望ましいです。ここでは不動産投資で法人化を検討するのに適したタイミングについて解説します。

タイミング1:個人の所得税率が法人税率を超えたとき

個人が法人に切り替えるタイミングとして、個人の所得税率が法人税率を上回った場合が考えられます。

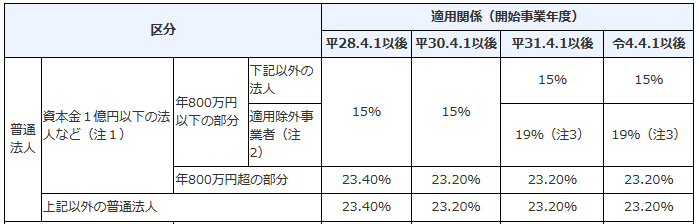

下記の所得税の税率表を見るとわかるように、所得に応じて税率は5%~45%となっています。一方で法人税の税率は最大23.20%です。

したがって所得税率が23.20%を超えたときが法人化に適したタイミングといえるでしょう。

所得税の税率表から課税所得が900万円以上になると所得税率が33%となり、法人税の税率は最大23.20%を超えています。

よって、法人化を検討する場合は課税所得900万円以上を目安にするとよいでしょう。

【所得税の税率[令和4年4月1日現在法令等]】

引用:国税庁『No.2260 所得税の税率』

【法人税の税率[令和4年4月1日現在法令等]】

引用:国税庁『No.5759 法人税の税率』

タイミング2:法人として不動産投資をはじめる

これから不動産投資を開始する人で、いずれ法人化も視野に入れている場合は、法人として不動産投資をはじめるという方法も検討しましょう。

最初から法人として不動産投資をおこなうことで、初年度の赤字を10年にわたって繰り越せたり、減価償却を任意でおこなえたり、大きな節税効果が期待できます。

また個人で不動産投資をおこなったのちに法人化すると、同じ物件に対して再度、不動産取得税や登記費用を支払わなくてはなりません。

これは個人で所有している物件を法人の所有にするために、個人が法人へ物件を売却するという形をとる必要があるからです。

費用を2倍払うことを避けたいのであれば、最初から法人化しておくのも手段のひとつになるでしょう。

ただし前述したように法人化をするには、手間や費用がかかります。今後の投資計画や資金計画を吟味したうえで、法人化を検討するとよいでしょう。

不動産投資で法人化する際の流れを紹介

ここでは法人化する際の手続きの流れを紹介します。

登記手続きはだれでもおこなえますが、専門知識を持たない一般人の場合、手間や時間がかかります。

また、はじめて会社の設立をおこなう人には作成がむずかしい書類などもあるので、会社設立日を決めている場合は、しっかりとスケジュールを管理するとよいでしょう。

1:会社設立の準備をおこなう

まずは会社名など、以下のような会社の基本事項を決めていきます。

会社名(商号):「株式会社」もしくは「合同会社」という文言はかならず付ける必要がある

本社所在地:自宅住所でも可能

資本金:1円~。初期の運営コストなどを考えると数十万円から数百万円程度が一般的

発起人:15歳以上の人でひとり以上必要

役員:株式会社を設立する場合には1人以上の役員を立てる必要がある

事業目的や事業年度などの項目も決めておきましょう。なお株式会社や合同会社など会社の種類によって手続きは多少異なります。実際に会社を設立する際は、法人の手続き内容をしっかり確認しておきましょう。

作成する印鑑は、会社の「実印(代表者印)」「銀行印」「角印」の3種類です。登記時に必要となるので使用するときまで大事に手元に置いておきましょう。

2:会社設立に必要な書類を揃える

必要書類を準備します。これらのなかで「定款」の作成はとくにむずかしく、自力では作れない場合は司法書士に依頼することをおすすめします。

登記申請書:法務局のホームページからダウンロードし、必要事項を記入する

定款:書式に決まりはないが、法律上かならず記載する必要のある項目などが決められている。不備があると認証してもらえないため注意が必要

取締役の就任承諾書:取締役が1名のみの場合は不要

取締役の印鑑証明書:発行から3ヶ月以内のもの

3:定款の認証を受け書類を法務局に提出する

公証役場で公証人に定款の認証を受けます。なお合同会社の場合、認証は不要です。

法務局で設立登記の申請と会社印の登録をおこないます。登記が完了するまで1~2週間程度かかるのが一般的です。設立後は、税務署や都道府県税事務所、市町村役場、年金事務所などに設立の届出が必要になります。

まとめ

不動産投資で法人化すると、損失の繰り越し期間が長くなったり、減価償却を人でおこなえたり、おもに節税面で受けられるメリットが大きいです。

不動産投資で法人化するタイミングは、所得税率が法人税率の最大23.20%を超えたとき、課税所得でいえば900万円を超えるラインと考えられます。

ただし法人化がかならずしもメリットにならない場合もあるため慎重に判断することをおすすめします。