サラリーマン大家さんは不動産投資で税金を節税できる!仕組みを解説

不動産投資のメリットのひとつである「節税」ですが、その仕組みや手段を詳しく知らないという人も多いかもしれません。もしかすると効果的な節税方法を知らずに損をしていることも考えられます。

そこで今回は不動産投資が節税につながる仕組みについて解説します。また節税シミュレーションをおこない、節税効果も紹介します。

不動産投資でサラリーマンも節税が可能?

.jpg)

給与所得者であるサラリーマンの場合、給与所得を対象に節税することはできません。しかしサラリーマンが不動産投資をおこない不動産所得がある場合に限っては節税が可能になるケースがあります。

不動産所得とは、アパートやマンションなどの不動産を第三者に賃貸することで得た家賃収入から経費を差し引いた金額を言います。

【不動産所得の計算方法】

年間家賃収入 - 年間経費 = 不動産所得

この不動産所得が赤字になることで節税につながります。

なぜ赤字の不動産所得が節税につながるのかについては次の項で詳しく解説します。

サラリーマンが不動産投資で所得税・住民税を節税できる仕組みを解説

ここでは不動投資によって所得税や住民税が節税できる仕組みについて解説します。

所得税は、個人の所得に対して課せられる税金です。サラリーマンの給与所得や前述した不動産所得など一定額以上の所得があれば、所得額に応じて税金が課せられます。

住民税は都道府県と市区町村から課される地方税のひとつで、「所得割(課税所得×10%)」と「均等割(5,000円)」を足した金額が住民税となります。

なお自治体によって税率と均等割が異なる場合があるため、住民税を計算する際は各自治体に確認しましょう。

減価償却費

不動産投資で所得税・住民税を節税する際に欠かせないのが「減価償却費」と「損益通算」です。

減価償却費とは、建物や設備などの固定資産の購入費用を法定耐用年数で割り、一定の期間にわたってその金額を経費計上する費用を言います。

減価償却費はほかの経費とは異なり、実際の出費がないにもかかわらず、毎年経費計上できる点です。

そのためキャッシュフローはそのままでも、会計上の経費は増えるので利益が圧縮され、その結果、課税対象が減少するため課せられる税金が少なくなります。

損益通算

「損益通算」とは、確定申告時に赤字の所得をほかの黒字の所得と合算する会計処理のことです。具体的には、不動産所得の赤字を給与所得などの黒字と合算することで課税所得を減らし、税負担を軽減する効果があります。

なお赤字の際にほかの所得と損益通算が可能な所得は、「不動産所得」「事業所得」「譲渡所得」「山林所得」の4種類のみになります。

この損益通算と前述した減価償却費を組み合わせることで、より大きな節税効果を得ることも可能です。減価償却費を計上し会計上の赤字を増やし、その後損益通算することで利益を減らすことなく課税額だけ減らすことができるため、効果的な節税につながるのです。

関連記事:不動産投資の減価償却についてわかりやすく解説!節税ポイントも

関連記事:不動産投資の損益通算で節税しよう!計算例や注意ポイントを解説

不動産所得が20万円以下の場合、確定申告は不要

サラリーマンの場合、年間の不動産所得が20万円を超えると確定申告が必要になります。

逆に言えば不動産所得が20万円以下の場合、確定申告は不要です。しかし、前述したように不動産所得所得が赤字の場合は給与所得で納税した税金が還付される可能性があるため、かならず確定申告をおこないましょう。

なお、不動産所得が20万円以下でも、給与収入が2,000万円を超える場合や、そのほかの所得との合計が年間20万円を超えるときは確定申告が必要になるケースもあります。

不動産投資でできる損益通算以外の節税方法

不動産投資の節税方法は、不動産所得と給与所得を損益通算する以外にもあります。

ここでは損益通算以外で節税につながるテクニックを紹介します。

青色申告で確定申告をおこなう

確定申告をおこなう際は、「白色申告」または「青色申告」のどちらかでおこないます。青色申告は白色申告に比べると節税に関してさまざまなメリットが得られるため、節税を意識するのであれば青色申告を選ぶことをおすすめします。

青色申告では、次のような節税効果が期待できます。

◦最大65万円の「青色申告特別控除」を受けることができる

◦赤字を最大3年間の繰り越しができる

◦貸倒損失を経費計上できる

◦家族へ支払った給与を「専従者給与控除」として経費計上できる

◦経費にできる費用の種類が多い

特に大きな節税効果が期待できるのが「青色申告特別控除」です。最大65万円の控除を受けるためには次の要件すべてを満たしている必要があります。

◦「事業的規模(5棟10室以上)」であること

◦帳簿を複式簿記で記帳していること

◦確定申告時に貸借対照表・損益計算書を提出していること

◦仕訳帳・総勘定元帳を電子帳簿として保存している、またはe-Tax(国税電子申告・納税システム)で確定申告書の提出していること(満たしていない場合の控除額は55万円)

事業的規模でない場合でも、青色申告することで10万円の控除が受けられるため、白色申告よりも節税効果は高くなります。

関連記事:不動産投資は青色申告で賢く節税!計上できる経費や提出の流れを解説

関連記事:サラリーマンで不動産投資をしている場合の確定申告のやり方や注意点

なお、青色申告で確定申告をおこなうためには所轄の税務署に「開業届」を提出したうえで、あらかじめ「青色申告承認申請書」を届け出ておく必要があります。

必要経費をもれなく計上する

不動産所得の計算する際、計上する必要経費が増えればそれだけ収益が減少するため、課税対象額を圧縮できるため、納税額を減らすことにつながります。そのため、必要経費はもれなくしっかりと計上しましょう。

なお白色申告に比べて青色申告は経費にできる費用の種類が多いです。より節税効果を得たい場合は青色申告を選ぶとよいでしょう。

経費計上できる主な費用には次のような種類があります。

◦固定資産税・都市計画税、不動産取得税、印紙税、登録免許税などの税金

◦ローンの利息部分

◦管理費(管理委託手数料)

◦修繕費、修繕積立金

◦仲介手数料、広告宣伝費など入居者募集にかかる費用

◦火災保険や地震保険などの損害保険料

◦雑費(旅費交通費、消耗品費、通信料など)

法人化する

不動産投資である程度の収益が得られるようになったら法人化も視野に入ってくるでしょう。

特に課税所得が900万円を超えると、個人の所得税率が法人税率よりも高くなるため、法人化することで節税につながります。

ただし、法人化には手続き時に費用が発生します。また従業員の社会保険への加入が義務付けられているため、従業員の保険料の半分を負担する必要があります。

さらに申告書作成や事務作業が複雑になるため、専門家へ依頼するケースも多いでしょう。

このように法人化することで節税メリットがありますが、それ以外の負担が重くなるケースもあるため注意が必要です。法人化する際は、節税だけでなく経営時の負担などを検討したうえで慎重に判断しましょう。

不動産投資でできる所得税の節税シミュレーション

ここでは、サラリーマンが給与所得のみに課せられる所得税と、不動産投資をおこなった場合に課せられる所得税を計算し、どのくらい節税につながるかシミュレーションをおこない比較します。

【所得税のシミュレーション条件】

◦給与所得:340万円(年収600万円)

◦不動産所得:-80万円

*それぞれの所得は計算済みとします

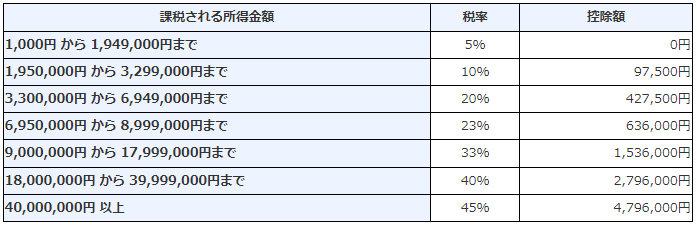

【所得税の税率表】

引用:国税庁『No.2260 所得税の税率』

まずは給与所得にかかる納税額を計算します。

340万円(給与所得)×20%(所得税率) - 42万7,500円(控除額) =25万2,500円(所得税)

給与所得に課せられる所得税は「25万2,500円」であることがわかりました。

次に不動産所得を加えた場合の所得税を計算してみます。まず、赤字の不動産所得と給与所得について損益通算をおこないます。

【給与所得と不動産所得の損益通算】

340万円(給与所得) - △80万円(不動産所得) = 260万円(課税所得)

次に算出した課税所得に対する所得税を計算します。

課税所得が下がったため所得税率が10%になり、控除額は9万7,500円になります。

【損益通算後の課税所得に課せられる所得の計算】

260万円(課税所得) × 10%(所得税率) - 9万7,500円(控除額)= 16万2,500円(所得税)

損益通算後の所得に課せられる所得税は、「16万2,500円」となりました。

給与所得に課せられる所得税は「25万2,500円」だったのに対し、赤字の不動産所得と損益通算をおこなったところ課せられる所得税は「16万2,500円」となり、9万円の節税につながることがわかりました。

今回はシミュレーションであるため、減価償却費やローン利息部分など経費を考慮しませんでしたが、実際には計上できる経費が多ければ多いほど利益の圧縮につながり、より節税効果が得られる可能性が高くなるのです。

まとめ

不動産投資で節税できる仕組みについて具体的に解説しました。減価償却費を上手に活用することで効率よく赤字を作り、損益通算することで節税効果を得ることが可能になります。

またそれ以外にも、確定申告で青色申告を選ぶことで節税効果を得ることにつながりますし、不動産投資の規模によっては法人化することで大きな節税を実現することもできるでしょう。